Preisverhandlung um Kaufnebenkosten: Wer zahlt was beim Immobilienkauf in Deutschland?

Beim Immobilienkauf denkt jeder an den Kaufpreis. Aber was viele vergessen: Der Preis, den du am Vertrag unterschreibst, ist nur die Hälfte der Wahrheit. Die Kaufnebenkosten kommen dazu - und die können schnell 10 bis 15 Prozent des Kaufpreises ausmachen. Bei einer Immobilie für 300.000 Euro sind das 30.000 bis 45.000 Euro mehr. Das ist kein kleiner Betrag. Das ist die Summe, die du zusätzlich aufbringen musst, wenn du die Wohnung oder das Haus wirklich dein Eigen nennen willst.

Was genau zählt zu den Kaufnebenkosten?

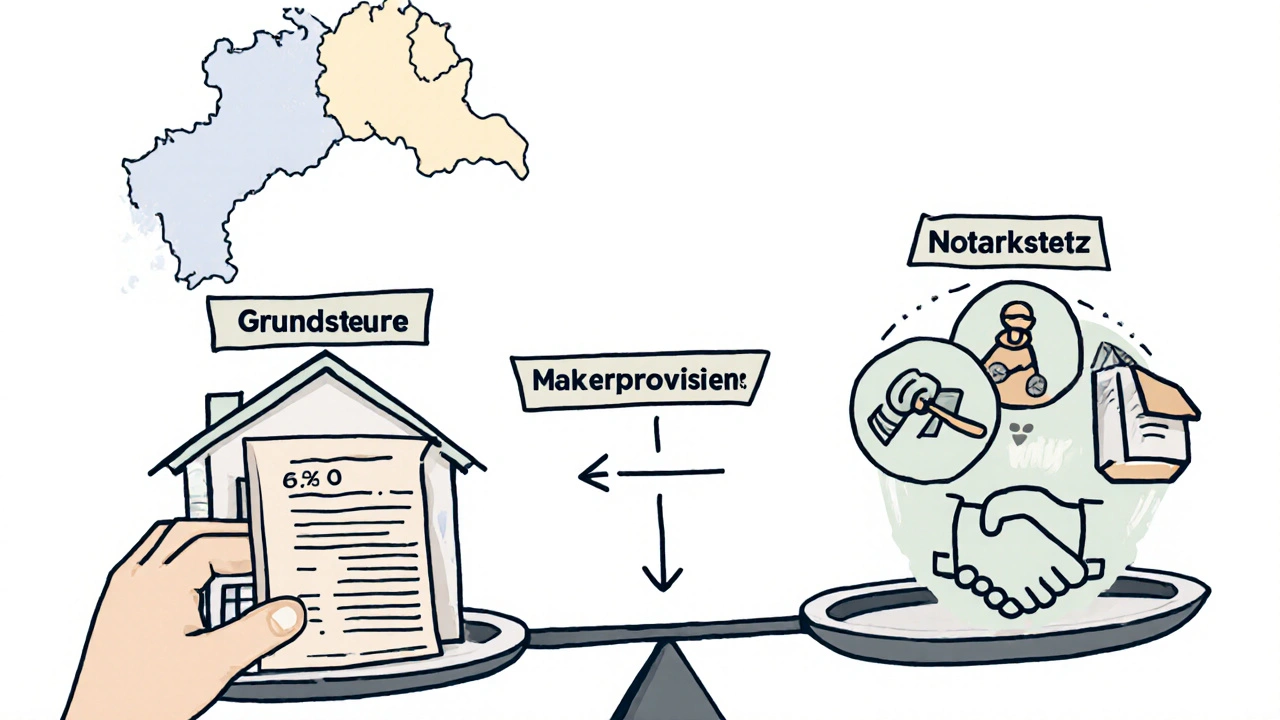

Kaufnebenkosten sind keine willkürlichen Gebühren. Sie sind gesetzlich festgelegt und fallen bei jedem Immobilienkauf an. Die drei Hauptposten sind:

- Grunderwerbsteuer: Diese Steuer zahlt der Käufer, und sie variiert stark je nach Bundesland. In Bayern und Sachsen liegt sie bei 3,5 %. In Nordrhein-Westfalen, Berlin und Brandenburg sind es 6,5 %. Das ist ein Unterschied von über 9.000 Euro bei einem Haus für 300.000 Euro.

- Notar- und Grundbuchkosten: Der Notar bereitet den Kaufvertrag vor, beglaubigt Unterschriften und trägt die Eigentumsübertragung ins Grundbuch ein. Diese Kosten liegen zwischen 1,5 % und 2 % des Kaufpreises. Sie sind nicht verhandelbar - das Gesetz (GNotKG) schreibt sie vor.

- Maklerprovision: Seit Dezember 2020 gilt: Der Makler muss seine Provision zu gleichen Teilen zwischen Käufer und Verkäufer aufteilen. Das bedeutet: Wenn die Provision 6 % beträgt, zahlt jeder 3 %. Aber: Diese Regelung ist nur die Mindestpflicht. Du kannst verhandeln, dass der Verkäufer die gesamte Provision übernimmt. Viele tun das - besonders wenn die Immobilie lange auf dem Markt steht.

Zusätzlich kommen manchmal noch Kosten für einen Bau- oder Wohnungsbesichtigungsgutachter, die Grundstücksvermessung oder eine Hypothekenbuchung hinzu. Diese sind optional, aber oft sinnvoll. Sie kosten zwischen 300 und 1.500 Euro - aber sie können dir später Tausende ersparen.

Warum ist die Preisverhandlung so wichtig?

Die meisten Käufer machen denselben Fehler: Sie verhandeln nur über den Kaufpreis. Dabei ist das falsch. Wenn du den Kaufpreis um 5 % senkst, sparst du nicht nur 15.000 Euro bei 300.000 Euro. Du sparst auch 5 % von den Nebenkosten. Die Grunderwerbsteuer, die Notarkosten, die Maklerprovision - alle diese Posten berechnen sich prozentual vom Kaufpreis. Ein Preisnachlass von 5 % senkt also nicht nur den Kaufpreis, sondern auch die Nebenkosten. Das ist ein doppelter Effekt.

Ein Beispiel: Du kaufst ein Haus für 400.000 Euro. Die Kaufnebenkosten betragen 12 %, also 48.000 Euro. Gesamtkosten: 448.000 Euro. Wenn du den Preis auf 368.000 Euro verhandelst, sinken die Nebenkosten auf 12 % von 368.000 = 44.160 Euro. Deine Gesamtkosten: 412.160 Euro. Du hast 35.840 Euro gespart - nicht nur 32.000 Euro durch den niedrigeren Kaufpreis, sondern zusätzlich 3.840 Euro durch die niedrigeren Nebenkosten.

Das ist der entscheidende Trick. Wer das versteht, hat einen starken Hebel in der Verhandlung.

Wer zahlt was - und wie kannst du das beeinflussen?

Rechtlich gesehen ist die Grunderwerbsteuer eine Pflicht des Käufers. Der Notar zahlt auch der Käufer. Die Maklerprovision ist der einzige Posten, der verhandelbar ist - und zwar in beide Richtungen.

Einige Verkäufer sind bereit, die gesamte Maklerprovision zu übernehmen. Warum? Weil sie ihre Immobilie schnell verkaufen wollen. Wenn du als Käufer sagst: „Ich kaufe, wenn Sie die Maklerprovision übernehmen“, dann hast du einen klaren Vorteil. In der Praxis passiert das oft bei älteren Immobilien, bei Eigentumswohnungen in schlechter Lage oder bei Verkäufern, die dringend Geld brauchen.

Ein Käufer aus Niedersachsen berichtete auf einem Forum: „Ich habe bei einem Haus für 350.000 Euro verhandelt, dass der Verkäufer die komplette Maklerprovision von 5 % übernimmt. Das waren 17.500 Euro, die ich nicht zahlen musste.“ Das ist kein Einzelfall. Laut einer Umfrage von Urbyo verhandeln über 70 % der Käufer aktiv über die Maklerprovision - und mehr als die Hälfte hat Erfolg.

Was du nicht verhandeln kannst: Die Grunderwerbsteuer. Sie ist gesetzlich festgelegt. Aber du kannst verhandeln, dass der Verkäufer dir einen Preisnachlass gewährt, der genau die Differenz zwischen den Steuersätzen ausgleicht. Wenn du in Bayern kaufst (3,5 %) und der Verkäufer in NRW wohnt (6,5 %), dann kannst du argumentieren: „Wenn ich in NRW kaufen würde, würde ich 3 % mehr Steuer zahlen - das sind 9.000 Euro. Wenn Sie mir den Kaufpreis um 9.000 Euro reduzieren, komme ich auf den gleichen Nettopreis wie ein Käufer in NRW.“ Das ist ein starker, logischer Ansatz.

Wie bereitest du dich auf die Verhandlung vor?

Verhandeln ohne Vorbereitung ist wie Autofahren ohne Karte. Du wirst verloren gehen.

- Erstelle einen Vergleichswert: Hole dir ein offizielles Gutachten. Nutze die Daten der Gutachterausschüsse. Du findest sie online bei deinem Landesamt für Vermessung. Vergleiche deine Immobilie mit drei ähnlichen Verkäufen aus den letzten sechs Monaten. Wenn deine Immobilie 10 % über dem Durchschnitt liegt, hast du einen klaren Ansatzpunkt für eine Preisreduktion.

- Notiere alle Mängel: Risse in der Fassade? Undichte Fenster? Alte Heizung? Schimmel in der Küche? Mach Fotos und schreibe eine Liste. Jeder Mangel ist ein Argument. Ein Gutachter sagt: „Die Sanierung kostet 12.000 Euro.“ Dann sagst du: „Ich zahle nur den Kaufpreis minus 12.000 Euro.“

- Rechne die Nebenkosten durch: Nutze einen Online-Rechner. Gib den Kaufpreis ein, wähle dein Bundesland. Der Rechner zeigt dir: „Ihre Nebenkosten betragen 13,2 %.“ Das ist deine Basis. Wenn du den Preis senkst, sinken diese Zahlen automatisch.

- Finde heraus, wie lange die Immobilie schon steht: Wenn sie seit acht Monaten auf dem Markt ist, ist der Verkäufer unter Druck. Er will verkaufen. Dann ist er offen für Kompromisse.

- Setze deine Obergrenze: Was kannst du dir wirklich leisten? Rechne mit 15 % Nebenkosten. Wenn du 350.000 Euro Kaufpreis + 52.500 Euro Nebenkosten = 402.500 Euro Gesamtkosten als Obergrenze festlegst, dann weißt du, wann du aufhören musst.

Wo liegen die größten Risiken?

Das größte Risiko ist, die Nebenkosten zu unterschätzen. Laut Verbraucherzentrale Bundesverband leiden 68 % der negativen Bewertungen bei Immobilienportalen an genau diesem Punkt. Menschen denken, sie können sich ein Haus leisten - und dann kommen die Nebenkosten. Plötzlich fehlen 30.000 Euro. Die Bank verweigert die Finanzierung. Der Kauf platzt.

Ein weiteres Risiko: Du verhandelst über den Kaufpreis, aber vergisst, die Maklerprovision zu klären. Du unterschreibst den Vertrag - und dann sagt der Makler: „Oh, ich habe nur vom Verkäufer 3 % bekommen. Sie müssen auch 3 % zahlen.“ Das ist legal - aber unangenehm. Deshalb: Im Kaufvertrag muss stehen, wer wie viel an den Makler zahlt. Und zwar vor der Unterschrift.

Und dann ist da noch die Grunderwerbsteuer. In Brandenburg stieg sie von 5 % auf 6,5 % im Januar 2023. In anderen Ländern wird über eine Erhöhung auf 7 % diskutiert. Wenn du jetzt kaufst, musst du mit steigenden Steuern rechnen. Einige Experten erwarten bis 2027 einen jährlichen Anstieg der Nebenkosten um 0,5 %. Das ist kein großer Betrag - aber es summieren sich.

Was bringt dir die Verhandlung wirklich?

Die Zahlen sprechen für sich. Wer verhandelt, spart. Die Umfrage von Urbyo zeigt: Mehr als 50 % der Käufer erreichen einen Preisnachlass. Die meisten liegen zwischen 5 % und 10 %. Bei einem Haus für 400.000 Euro sind das 20.000 bis 40.000 Euro. Und das ist nur der Kaufpreis. Die Nebenkosten sinken zusätzlich um 1.000 bis 2.000 Euro.

Ein Käufer aus Berlin schrieb: „Ich habe 8 % Rabatt auf den Kaufpreis bekommen. Das waren 32.000 Euro. Aber durch die niedrigeren Nebenkosten habe ich nochmal 3.200 Euro gespart. Insgesamt: 35.200 Euro. Das ist ein Jahr Miete, die ich nicht zahlen musste.“

Das ist der Punkt. Kaufnebenkosten sind kein lästiges Detail. Sie sind ein Teil der Kaufentscheidung. Wer sie ignoriert, zahlt doppelt. Wer sie versteht, kann mit einem klaren Kopf verhandeln - und am Ende mit mehr Geld im Portemonnaie aus dem Kauf gehen.

Was kommt als Nächstes?

Wenn du gerade auf der Suche nach einer Immobilie bist: Mach dir eine Checkliste. Notiere den Kaufpreis. Rechne die Nebenkosten aus. Zähle alle Mängel auf. Hole dir drei Vergleichsobjekte. Dann gehe zum Verkäufer - und sag: „Ich bin bereit zu kaufen. Aber ich brauche einen Preisnachlass, weil…“

Und vergiss nicht: Du hast mehr Macht, als du denkst. Der Verkäufer will verkaufen. Du hast die Informationen. Du hast die Zahlen. Nutze sie.

Wer zahlt die Grunderwerbsteuer beim Immobilienkauf?

Die Grunderwerbsteuer zahlt immer der Käufer. Sie wird vom Finanzamt erhoben und beträgt zwischen 3,5 % und 6,5 % des Kaufpreises - je nach Bundesland. In Bayern und Sachsen ist sie mit 3,5 % am niedrigsten, in Nordrhein-Westfalen und Berlin mit 6,5 % am höchsten. Es gibt keine Ausnahmen. Auch wenn du verhandelst, kannst du die Steuer nicht auf den Verkäufer abwälzen - aber du kannst den Kaufpreis senken, um die höhere Steuer auszugleichen.

Kann ich die Maklerprovision komplett vom Verkäufer übernehmen lassen?

Ja, das ist möglich - und häufig erfolgreich. Seit Dezember 2020 ist es gesetzlich vorgeschrieben, dass Maklerprovisionen zwischen Käufer und Verkäufer zu gleichen Teilen getragen werden. Das ist die Mindestpflicht. Du kannst aber verlangen, dass der Verkäufer die gesamte Provision übernimmt. Das ist besonders bei Immobilien mit langer Vermarktungszeit oder bei Verkäufern, die schnell verkaufen wollen, ein gutes Argument. Viele Verkäufer stimmen zu, weil sie so den Kauf schneller abschließen.

Warum sind die Notarkosten so hoch?

Die Notarkosten sind gesetzlich festgelegt und richten sich nach dem Wert der Immobilie und dem Aufwand des Vertrags. Je komplexer der Kauf - etwa bei Eigentumswohnungen mit Mietverträgen oder Teileigentum - desto höher die Kosten. Sie liegen zwischen 1,5 % und 2 % des Kaufpreises. Der Notar muss nicht nur den Vertrag aufsetzen, sondern auch die Eigentumsübertragung ins Grundbuch eintragen, die Finanzierungsbedingungen prüfen und alle Beteiligten beraten. Das ist kein einfacher Dienst - und deshalb auch nicht billig.

Sollte ich einen Finanzberater hinzuziehen?

Ja, besonders wenn du unsicher bist. Ein unabhängiger Finanzberater prüft deine Finanzierungspläne, rechnet die Nebenkosten genau durch und zeigt dir, wie viel du wirklich leisten kannst. Laut der Verbraucherzentrale reduziert das die Wahrscheinlichkeit von Finanzierungsproblemen um 35 %. Das ist ein großer Vorteil. Ein Berater kostet 300 bis 800 Euro - aber er kann dir Tausende ersparen, indem er dich vor Fehlern bewahrt.

Wie kann ich prüfen, ob der Kaufpreis fair ist?

Nutze die Daten der Gutachterausschüsse. Jedes Bundesland hat eine offizielle Stelle, die vergleichbare Verkäufe dokumentiert. Gib die Adresse der Immobilie ein - und du bekommst die durchschnittlichen Preise für ähnliche Wohnungen oder Häuser aus den letzten sechs Monaten. Wenn der angebotene Preis über dem Durchschnitt liegt, hast du ein Argument für eine Preisverhandlung. Vergleiche mindestens drei Objekte. Ein Preis, der 10 % über dem Markt liegt, ist zu hoch - und du kannst das nachweisen.

10 Kommentare

Melanie Rosenboom

Ich hab vor zwei Jahren eine Wohnung in Leipzig gekauft und total vergessen, die Nebenkosten zu kalkulieren. Bin fast pleite gewesen. Hab dann 18.000 Euro nachzahlen müssen, weil ich dachte, der Preis ist alles. Lerne daraus: Rechne immer mit 15 % extra. Kein Stress, wenn du’s vorher weißt.

Und ja, Maklerprovision verhandeln? Absolut. Hab den Verkäufer dazu gebracht, die ganze Provision zu zahlen – einfach weil die Wohnung 7 Monate stand. Er wollte nur noch loskommen.

Ciaran McQuiston

Hmm, interessant, aber ich frage mich, ob das alles wirklich so simpel ist. Ich meine, in Irland ist es komplett anders – da zahlt der Käufer fast alles, und der Makler ist fast wie ein Anwalt, der dich vor dir selbst schützen soll. Aber hier in Deutschland, mit dieser Aufteilung – ist das nicht ein bisschen wie ein Trick, um den Verkäufer glauben zu machen, er hätte weniger Druck? Weil wenn er die Maklerprovision übernimmt, fühlt es sich für den Käufer an, als hätte er ‘n guten Deal’, obwohl der Preis ja vielleicht trotzdem hoch ist? Ich hab das Gefühl, dass die ganze ‘Verhandlungskultur’ hier manchmal nur eine Illusion von Macht ist. Die Banken und Notare verdienen trotzdem, egal was du sagst. Oder irre ich mich?

Und was ist mit den Steuern? Wenn die in NRW auf 7 % steigen, wird das ganze Rechnen mit 12 % oder 13 % obsolet. Ist das nicht ein bisschen wie ein Haus auf Sand bauen? Ich meine, du rechnest mit 6,5 %, aber was, wenn das nächste Jahr 7,5 % bringt? Wer zahlt dann die Differenz? Du? Der Staat? Der Verkäufer, der jetzt ‘gut’ war und dir 5 % Rabatt gab? Das ist doch alles so verdammt instabil.

Christian Steier

Ich find’s super, dass du das so klar aufschreibst – viele Leute verstehen nicht, dass Kaufpreis ≠ Endkosten. Ich hab als Mentor immer gesagt: ‘Rechne nicht mit dem Preis, den du siehst, sondern mit dem, den du zahlen wirst.’

Und ja, die Maklerprovision ist der einzige Punkt, wo du wirklich was bewegen kannst. Ich hab neulich einen Klienten beraten, der eine 420k-Wohnung in Köln gekauft hat. Der Verkäufer war ein Rentner, der nach Spanien ziehen wollte. Der hat die ganze 6 % Provision übernommen – weil er einfach nur schnell verkaufen wollte. Kein Drama, kein Stress. Einfach: ‘Ich zahle 420k, du übernimmst den Makler.’ Fertig.

Und Grunderwerbsteuer ausgleichen? Genau so machen wir’s auch. Wenn jemand aus Bayern nach Berlin zieht, sag ich: ‘Du zahlst 3 % mehr Steuer. Der Verkäufer sollte dir das als Preisnachlass geben.’ Funktioniert immer. Der Staat zahlt nicht – aber der Verkäufer kann’s tun. Und wenn er’s nicht tut? Dann kaufst du woanders. Einfach so.

Wichtig: Mach dir eine Excel-Tabelle. Kaufpreis, Steuer, Notar, Makler, Gutachter, eventuelle Sanierung. Alles in eine Spalte. Dann siehst du, wo du wirklich sparen kannst. Kein Bauchgefühl – nur Zahlen.

Stefan Kreuzer

Es ist unbestreitbar, dass die Kaufnebenkosten einen signifikanten Einfluss auf die Gesamtkosten eines Immobilienkaufs ausüben. Die gesetzliche Grundlage für die Grunderwerbsteuer gemäß dem Grunderwerbsteuergesetz sowie die notariellen Kosten gemäß dem Gerichts- und Notarkostengesetz stellen unveränderliche Größen dar, welche durch individuelle Verhandlungen nicht beeinflusst werden können. Die Maklerprovision hingegen unterliegt gemäß § 656 BGB und der seit Dezember 2020 geltenden Verordnung über die Aufteilung der Provision als einziger Posten einer vertraglichen Abmachung zwischen den Parteien. Es ist daher ratsam, die Verhandlungsstrategie primär auf diesen Punkt zu fokussieren. Die prozentuale Reduktion des Kaufpreises wirkt sich gemäß der proportionalen Berechnung der Nebenkosten in einem multiplikativen Effekt aus, welcher die Gesamtbelastung erheblich senken kann. Eine sorgfältige Vorbereitung mittels Vergleichsobjekten und dokumentierter Mängel ist nicht nur empfehlenswert, sondern stellt eine zwingende Voraussetzung für eine erfolgreiche Transaktion dar. Die Empfehlung zur Konsultation eines unabhängigen Finanzberaters ist in diesem Kontext als verantwortungsvolle Handlungsweise zu bewerten.

Liv 🤫

Ich hab’s auch erst nach dem Kauf verstanden. War total überfordert. Hatte mir gedacht: ‘Na, 300k, das schaff ich.’ Dann kam der Notar, die Steuer, der Makler… und ich hab fast geweint. Ich hab keine Ahnung von Zahlen. Aber ich hab mir eine Freundin geholt, die Buchhaltung macht. Die hat alles für mich aufgeschrieben. Jetzt bin ich ruhiger. Man muss nicht alles allein können. Man muss nur wissen, wen man fragen kann.

Und ja – Maklerprovision verhandeln? Ich hab’s versucht. Der Verkäufer hat gesagt: ‘Nein.’ Also hab ich nichts gesagt. Und dann hat er nach 3 Wochen angerufen und gesagt: ‘Ich übernehme die Provision.’ Einfach so. Kein Streit. Kein Drama. Manchmal hilft einfach… Warten.

Koen Ellender

Es ist bemerkenswert, wie sehr wir uns als Gesellschaft darauf verlegen, ‘zu verhandeln’, als wäre der Kauf einer Immobilie ein Marktstand auf einem Flohmarkt. Aber ist das nicht eine Projektion? Wir projizieren die Logik des Handels auf eine Transaktion, die tief in der Bürokratie, im Recht und in der Angst verwurzelt ist. Wer verhandelt, fühlt sich mächtig. Aber wer zahlt am Ende? Der Staat, der durch Steuern profitiert. Der Notar, der durch Gesetz geschützt ist. Der Makler, der durch Verträge abgesichert ist. Und der Käufer? Der glaubt, er hat gewonnen, weil er 5 % weniger gezahlt hat. Aber er hat nur den Preis verschoben – nicht den Systemdruck reduziert.

Vielleicht ist die echte Verhandlung nicht der Preis, sondern die Frage: Warum müssen wir überhaupt so viel zahlen? Warum ist das Recht auf Wohnen so teuer? Warum ist die Steuer eine Strafe für das, was wir brauchen? Vielleicht sollten wir nicht lernen, besser zu verhandeln – sondern, wie wir das System ändern.

Bernd Scholkemper

Also ich find’s gut, dass hier endlich mal jemand klar sagt, wie es läuft. Ich hab vor 3 Jahren eine Villa in Baden-Württemberg gekauft – 550k. Hatte keine Ahnung von Nebenkosten. Dann kam der Notar und sagte: ‘Ach ja, Grunderwerbsteuer 6,5 %, das sind 35.750 Euro.’ Ich hab fast die Besichtigung abgebrochen.

Warum? Weil ich dachte, der Preis ist alles. Ich hab dann mit dem Verkäufer verhandelt – und er hat mir 15.000 Euro Rabatt gegeben, weil die Immobilie 11 Monate stand. Und er hat die Maklerprovision übernommen. Also 33.000 Euro gespart. Kein Wunder, dass ich jetzt immer sage: ‘Wenn du nicht verhandelst, zahlst du doppelt.’

Und ja, die Grunderwerbsteuer ist lästig. Aber wenn du in Bayern kaufst, kannst du dich freuen. In NRW? Da musst du schon hart verhandeln. Aber es geht. Einfach nicht aufgeben.

Claudia Fischer

Typisch. Wieder so ein ‘Tipps für Immobilienkäufer’-Post, als wäre das alles so einfach. Wer hat denn 400k? Und wer hat 30k extra für Nebenkosten? Die meisten Leute sind schon bei 200k am Limit. Und dann kommt so ein ‘Experte’ und sagt: ‘Verhandle!’

Ja, klar. Verhandle mit einem Verkäufer, der 1,2 Millionen Euro für seine Villa will, obwohl der Gutachter 800k sagt. Und dann sagst du: ‘Ich zahle 600k, und du übernimmst die Provision.’

Und wenn der Verkäufer sagt: ‘Nein, dann such dir was anderes’? Dann sitzt du da, mit deinen 15 % Nebenkosten, die du nicht hast, und deinen 3000 Euro für den Gutachter, den du nicht brauchst, weil du doch eh nicht kaufst.

Das ist kein Ratgeber. Das ist eine Einladung zur Selbsttäuschung.

Aisling Doyle

ICH HAB MEIN HAUS GEFUNDEN. UND DANN… DAS. 45.000 EURO ZUSATZ? WIR HABEN 10.000 EURO SPARERINNEN GEFUNDEN. MEIN MANN HAT GEWEINT. ICH HAB GESCHRIEEN. DANN HABEN WIR DEN MAKLER ANGESPROCHEN. ER HAT GESAGT: ‘ACH, DAS IST NUR 3 %.’ WIR: ‘NEIN, DAS IST 6 %, UND WIR WOLLEN, DASS DU ALLES ZAHLST.’ ER HAT JA GESAGT. WIR HABEN 27.000 EURO GESPART. UND DANN HAT DER VERKÄUFER NOCH 10.000 ABGEZOGEN. WIR HABEN EIN HAUS FÜR 300.000 EURO GEFUNDEN – UND ZAHLEN 263.000. WIR SIND GLÜCKLICH. WIR SIND SCHWACH. WIR SIND MENSCHEN. DAS IST MEIN LEBEN.

Ann-Jorunn Aune

Ich hab das alles gelesen. Und ich frage mich: Wer steckt dahinter? Wer profitiert davon, dass Leute glauben, sie können verhandeln? Die Banken? Die Notare? Die Makler? Die Regierung? Weil wenn jeder das macht, was hier steht – dann wird der Markt instabil. Dann verkaufen Leute unter Wert. Dann sinken die Preise. Dann sinken die Steuern. Dann wird der Staat arm. Und dann? Dann kommt die Kontrolle. Dann kommt die Überwachung. Dann kommt die digitale Grundbuch-App, die dir sagt, wie viel du zahlen musst – und warum du keine Wahl hast.

Ich hab eine Quelle. Ein Insider. Der sagt: Die Regierung will, dass Leute glauben, sie hätten Macht. Damit sie nicht auf die Straße gehen. Damit sie sich mit ‘Verhandlungen’ beschäftigen – und nicht mit der Miete, die seit 2010 um 87 % gestiegen ist. Das ist kein Ratgeber. Das ist eine Ablenkung. Du denkst, du sparst. Aber du bist nur ein Teil des Systems.

Und wenn du jetzt kaufst – wirst du später merken, dass dein Haus nicht dir gehört. Es gehört dem Grundbuch. Und dem Staat. Und der Bank. Und dem Makler, der dich nie wieder anruft.

Frage dich: Wer hat dir diesen Artikel geschrieben? Und warum? Und warum ist er so ‘hilfreich’?

Schreibe einen Kommentar