Kostenfallen bei Vorfälligkeitsentschädigungen bei Immobilienkrediten vermeiden

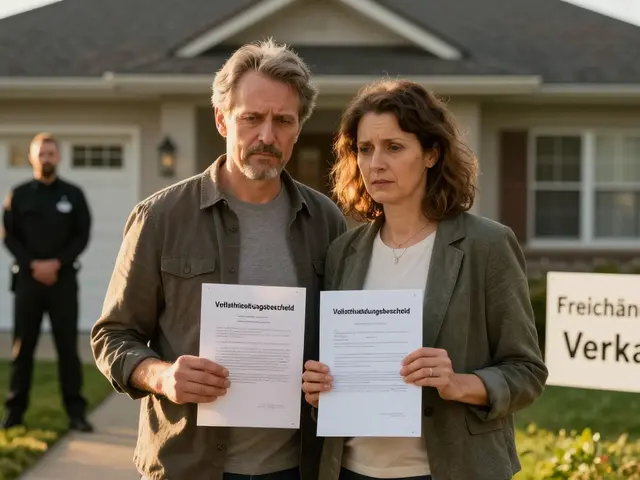

Wenn du einen Immobilienkredit hast und vorzeitig abzahlen willst - etwa weil du deine Wohnung verkaufst oder bessere Zinsen findest - dann kannst du eine Vorfälligkeitsentschädigung (VFE) zahlen. Und die kann schnell mehrere Tausend Euro betragen. Viele Menschen wissen das erst, wenn es zu spät ist. Dann steht die Rechnung da: 8 %, 10 %, manchmal sogar mehr von der restlichen Kreditsumme. Das ist kein Fehler, sondern eine gesetzlich erlaubte Regelung. Aber du kannst sie vermeiden - wenn du die richtigen Fragen stellst, bevor du den Kredit unterschreibst.

Was ist eine Vorfälligkeitsentschädigung wirklich?

Die Vorfälligkeitsentschädigung ist kein Strafgeld. Sie ist eine Entschädigung für die Bank, die dadurch Geld verliert, das sie langfristig zu einem festen Zins verliehen hat. Wenn du den Kredit vor Ablauf der Zinsbindung zurückzahlst, kann die Bank das Geld nicht mehr so teuer weiterverleihen. Sie bekommt dann nur noch weniger Zinsen, wenn sie das Geld am Kapitalmarkt anlegt. Deshalb verlangt sie von dir eine Zahlung, um diesen Verlust auszugleichen.

Das ist nicht willkürlich. In Deutschland wird die Höhe der VFE nach zwei klaren Methoden berechnet: entweder der Aktiv-Passiv-Vergleich oder der Aktiv-Aktiv-Vergleich. Beim Aktiv-Passiv-Vergleich schaut die Bank, wie viel Zinsen sie heute für Hypothekenpfandbriefe bekommt. Der Unterschied zwischen deinem alten Zinssatz und dem aktuellen Marktzins ergibt den Schaden. Beim Aktiv-Aktiv-Vergleich geht sie davon aus, dass sie das Geld an einen anderen Kreditnehmer weiterverleiht - aber zu niedrigeren Zinsen. In beiden Fällen gilt: Je stärker die Zinsen gefallen sind, seit du deinen Kredit abgeschlossen hast, desto höher ist die VFE.

Ein Beispiel: Du hast vor fünf Jahren einen Kredit mit 2,1 % Zinsen abgeschlossen. Heute liegen die Zinsen bei 4,2 %. Dann ist die VFE fast null - die Bank kann das Geld jetzt sogar teurer verleihen. Aber wenn du vor zehn Jahren 4 % Zinsen hattest und heute nur noch 2,5 % zahlst, dann könnte deine VFE leicht 8.000 Euro betragen - bei einer Restschuld von 100.000 Euro.

Warum ist das eine Kostenfalle?

Die größte Falle liegt in der Länge der Zinsbindung. Viele Banken werben mit langen Laufzeiten - 15, 20, sogar 25 Jahre. Klingt stabil. Aber du denkst dabei nicht an die Zukunft. Was, wenn du in 8 Jahren verkaufen willst? Oder deine Familie wächst und du umziehen musst? Dann steht die VFE wie eine Mauer vor dir.

Und hier kommt der Unterschied: Bei Verbraucherdarlehen - also Krediten für Autos oder Möbel - gibt es eine klare Grenze. Nach § 502 BGB darf die VFE maximal 1 % der Restschuld betragen, wenn noch mehr als 12 Monate laufen. Bei Immobilienkrediten gilt das nicht. Hier ist alles erlaubt, was die Bank berechnen kann. Und das kann viel sein.

Studien zeigen: 68 % der Kreditnehmer, die ihre Immobilie vorzeitig ablösen wollten, waren überrascht von der Höhe der VFE. Ein Nutzer auf Reddit berichtete, er hatte mit 3.000 Euro gerechnet - bekam aber 11.000 Euro Rechnung. Das ist kein Einzelfall. Die Verbraucherzentrale Baden-Württemberg hat 2022 berechnet: Bei einem Kredit von 200.000 Euro mit 10 Jahren Restlaufzeit und einem Zinsvorteil von 2 Prozentpunkten gegenüber dem heutigen Markt kann die VFE bis zu 20.000 Euro betragen. Das ist mehr als ein kleiner Neuwagen.

Wie du die Kostenfalle vermeidest - 5 konkrete Strategien

Du kannst nicht alles kontrollieren. Aber du kannst entscheiden, wie du deinen Kredit aufbaust. Hier sind fünf Wege, wie du dich vor hohen VFE-Kosten schützt.

- Maximal 10 Jahre Zinsbindung wählen - Das ist der einfachste Trick. Nach § 490 BGB hast du ab dem 10. Jahr das Recht, den Kredit ohne VFE zu kündigen. Das gilt für alle Verträge, egal wie lang sie ursprünglich laufen sollen. Wenn du also eine 15-Jahres-Zinsbindung hast, kannst du nach 10 Jahren ohne Strafe wechseln. Nutze das. Viele Banken werben mit 15 Jahren, aber du kannst nach 10 Jahren raus.

- Vertrag mit vorzeitigem Rückzahlungsrecht abschließen - Einige Banken, wie die Allianz, bieten gegen einen kleinen Zinsaufschlag von etwa 0,2 Prozentpunkten die Möglichkeit an, bis zu 10 % der Kreditsumme pro Jahr vorzeitig zurückzuzahlen - ohne VFE. Das ist ein guter Deal, wenn du planst, in einigen Jahren umzuziehen oder Geld zu sparen.

- Pfandtausch nutzen - der geheime Tipp - Wenn du deine Immobilie verkaufst, musst du nicht unbedingt den Kredit ablösen. Der Käufer kann den bestehenden Kredit übernehmen. Das nennt man Pfandtausch oder Schuldübernahme. Die Bank prüft dann nur die Bonität des neuen Kreditnehmers. Wenn er passt, bleibt der Kredit bestehen. Keine VFE. Keine neue Finanzierung. Keine Kosten. Laut Volksbanken ist das in 78 % der Fälle möglich. Ein Nutzer auf ImmobilienScout24 sparte so 7.200 Euro. Das ist kein Traum - das ist Realität.

- Sondertilgungen nutzen - schrittweise abschmelzen - Fast jeder Vertrag erlaubt Sondertilgungen. Meist 5 % der ursprünglichen Kreditsumme pro Jahr. Wenn du 200.000 Euro geliehen hast, kannst du jedes Jahr 10.000 Euro zusätzlich zahlen - ohne VFE. Wenn du das machst, sinkt die Restschuld. Und mit ihr auch die potenzielle VFE. Du musst nicht alles auf einmal abzahlen. Mach es langsam. So vermeidest du die Falle.

- Warte auf Zinsanstieg - und nutze den Rechner - Seit 2022 sind die Zinsen gestiegen. Das ist gut für dich. Wenn du einen alten Kredit mit niedrigem Zins hast, ist die VFE heute oft unter 2 %. Einige Banken berechnen sogar nur noch 0,5 % - weil sie das Geld jetzt teurer verleihen können. Nutze den kostenlosen Online-Rechner der Verbraucherzentrale Baden-Württemberg. Er ist seit September 2023 verfügbar und wurde von über 47.000 Menschen genutzt. Gib deine Zinsen, Restlaufzeit und Kreditsumme ein - und du siehst genau, ob es sich lohnt, jetzt abzulösen.

Was Banken nicht sagen - und was du wissen musst

Banken haben keinen Anreiz, dir die VFE-Regeln zu erklären. Sie verkaufen dir eine sichere Zinsbindung. Sie sagen nicht: „Wenn du in 7 Jahren verkaufst, kostet dich das 9.000 Euro.“

Und sie nutzen eine weitere Taktik: Sie berechnen die VFE oft so, als ob sie das Geld nicht anlegen könnten. Das ist illegal. Der Bundesgerichtshof hat im März 2023 klargestellt: Banken müssen die Kosten für die Ersatzanlage berücksichtigen. Das heißt: Wenn sie das Geld in Pfandbriefe investieren, müssen sie die Kosten dafür abziehen. Das senkt die VFE. Aber viele Banken tun das nicht - oder sie tun es nur, wenn du nachfragst.

Rechtsanwalt Thomas Schuld von GSK Stockmann sagt: „Verbraucher haben oft keine Chance, die Berechnung nachzuvollziehen. Die Unterlagen sind unklar, die Formeln unverständlich.“ Du musst also aktiv werden. Fordere eine detaillierte Rechnung an. Frage nach der verwendeten Methode. Prüfe, ob die Bank die Kosten der Ersatzanlage abgezogen hat. Wenn nicht, kannst du Widerspruch einlegen - und hast gute Chancen, die VFE zu senken.

Was kommt als Nächstes?

Die Bundesregierung plant eine stärkere Regulierung der VFE. Staatssekretär Jens Weidmann hat im Juni 2023 angekündigt, dass es bald neue Regeln geben wird - vielleicht sogar eine Obergrenze für Immobilienkredite. Das ist gut. Aber bis es soweit ist, musst du selbst schauen.

Und es gibt eine neue Entwicklung: Banken wie die Commerzbank setzen immer stärker auf 20- bis 25-jährige Zinsbindungen. Das klingt attraktiv. Aber es ist eine Falle für die Zukunft. Wer heute einen 25-Jahres-Vertrag unterschreibt, hat nach 10 Jahren noch 15 Jahre vor sich - und kann dann nicht mehr ohne VFE wechseln. Das ist kein Vorteil. Das ist ein Risiko.

Die Zinsen sind heute hoch. Das ist ein guter Zeitpunkt, um abzulösen - wenn du einen alten Kredit hast. Aber wenn du neu finanzierst, dann wähle nicht die längste Zinsbindung. Wähle die kürzeste, die du verträgst. Und nutze die Möglichkeiten, die du hast.

Frequently Asked Questions

Wann kann ich meinen Immobilienkredit ohne Vorfälligkeitsentschädigung kündigen?

Nach Ablauf von 10 Jahren ab Vertragsbeginn hast du gesetzlich das Recht, den Kredit ohne Vorfälligkeitsentschädigung zu kündigen - egal, wie lang die ursprüngliche Zinsbindungsfrist war. Das steht in § 490 Abs. 2 Satz 3 BGB. Du musst die Kündigung schriftlich einreichen, mindestens sechs Monate vor dem Ende des 10. Jahres. Danach kannst du ohne Strafe wechseln.

Kann ich die Vorfälligkeitsentschädigung verhandeln?

Ja, du kannst verhandeln - besonders wenn die Bank die Berechnung nicht transparent darlegt. Viele Banken haben Spielraum, besonders wenn du einen guten Kunden mit langjähriger Zusammenarbeit bist. Frag nach der genauen Methode, verlange die Ersatzanlagekosten abgezogen, und nutze den Rechner der Verbraucherzentrale als Vergleich. Oft senkt die Bank die VFE, wenn du nachfragst.

Ist der Pfandtausch wirklich sicher?

Ja, wenn der Käufer die Bonitätsprüfung besteht. Der Pfandtausch ist eine gesetzlich anerkannte Methode, bei der der neue Eigentümer den bestehenden Kredit übernimmt. Die Bank prüft dann nur, ob der Käufer zahlungsfähig ist. Es gibt keine neue Finanzierung, keine neue Notargebühr, keine VFE. In 78 % der Fälle ist das möglich - laut Volksbanken. Du musst den Käufer nur rechtzeitig informieren und mit der Bank absprechen.

Was passiert, wenn ich nur einen Teil des Kredits zurückzahle?

Wenn du mehr als die im Vertrag vereinbarte Sondertilgung (meist 5 % pro Jahr) zurückzahlst, wird die Überzahlung als vorzeitige Tilgung gewertet - und es kann VFE entstehen. Du musst also genau prüfen, wie viel du jährlich ohne Strafe zahlen darfst. Wenn du mehr zahlen willst, musst du entweder die Sondertilgung nutzen oder eine vorzeitige Rückzahlung mit VFE akzeptieren.

Warum gibt es für Immobilienkredite keine Obergrenze wie bei Autokrediten?

Weil Immobilienkredite als geschäftliche Kredite gelten - nicht als Verbraucherdarlehen. Bei Verbraucherdarlehen gilt § 502 BGB mit Obergrenzen von 1 % oder 0,5 %. Bei Immobilienkrediten gilt das nicht. Das ist ein juristischer Unterschied, der seit den 1970er Jahren besteht. Deshalb können VFE bei Immobilienkrediten deutlich höher sein - bis zu 10 % der Restschuld. Das ist legal, aber nicht fair.

11 Kommentare

Jannes Bergmann

Also ich hab meinen Kredit vor 3 Jahren gemacht und dachte, 15 Jahre Zinsbindung ist cool... bis ich letztes Jahr den Verkauf geplant hab und 14.000€ VFE gekriegt hab. 🤡 Bank hat mir gesagt, das sei "normal". Normal? Normal ist, wenn man nicht überrascht wird, dass man 3 Monate Gehalt für eine Kündigung zahlt. #RIPMeinSparen

hans eilers

hm... also ich hab das auch erlebt... aber irgendwie... ist das nicht immer so? ich meine, die banken wollen doch nur geld... und wir wollen haus... und dann ist es halt... nee, ich sag einfach: verträge lesen... aber wer liest die schon? ich nicht... also... naja...

Angela Writes

Die Vorfälligkeitsentschädigung ist kein Fehler des Systems, sondern dessen Logik. Wer eine langfristige Zinsbindung unterschreibt, akzeptiert implizit, dass sein zukünftiges Handeln monetarisiert wird. Es ist nicht unfair, es ist konsequent. Die Lösung liegt nicht in der Regulierung, sondern in der Bildung: Jeder, der einen Immobilienkredit aufnimmt, sollte ein Grundstudium in Finanzmathematik absolviert haben. Oder zumindest den Rechner der Verbraucherzentrale nutzen. Nichts ersetzt Eigenverantwortung.

christoph reif

Pfandtausch ist der Geheimtipp. Hab’s selbst gemacht. Käufer war super, Bank hat’s genehmigt. Keine VFE. Kein Stress. Einfach laufen lassen. Wer das nicht kennt, der verliert unnötig Geld. Einfach fragen. Funktioniert.

Sarah Mertes

Ich hab nach 8 Jahren verkauft und dachte, ich bin auf der sicheren Seite... bis ich die Rechnung gesehen hab... 9.200€!! 😱 Ich hab geweint... wirklich... meine Mutter hat mir gesagt: 'Du bist zu vertrauensvoll, Liebes.' Und sie hatte recht. Aber ich hab jetzt gelernt: immer nachfragen. immer. immer. immer.

Sonja Duran

Die Aussage, dass die Banken die Kosten der Ersatzanlage nicht abziehen, ist nicht nur unethisch, sondern rechtswidrig gemäß BGH-Urteil vom 15. März 2023 (Az. XI ZR 182/22). Jede VFE, die ohne Berücksichtigung der Ersatzanlage berechnet wird, ist zumindest teilweise unrechtmäßig. Verbraucher sollten nicht nur nachfragen, sondern formell einen Widerspruch einlegen und gegebenenfalls einen Anwalt einschalten. Die Verbraucherzentrale ist kein Ersatz für juristische Kompetenz.

Max Hrihoryev

Ach komm, wer glaubt, dass eine Bank dir helfen will? Die haben doch nur eins im Kopf: Geld. Geld. Geld. Und du bist nur eine Nummer. Ich hab neulich mit nem Bankberater geredet – der hat gesagt: 'Wir haben da einen super Vertrag, 25 Jahre Zinsbindung!' Ich hab gefragt: 'Und wenn ich in 7 Jahren verkaufe?' Er hat gesagt: 'Dann zahlen Sie halt.' Und hat mir ein Kaffee angeboten. Ich hab gesagt: 'Nein, danke.' Und bin gegangen. Ich hab keine Lust, mich von Kaffee bestechen zu lassen.

Wibke Schneider

Die Verbraucherzentrale Baden-Württemberg hat einen hervorragenden Rechner veröffentlicht, der transparent und verständlich arbeitet. Ich habe ihn für meinen Kredit von 2021 genutzt – die Bank hatte 18.500 € berechnet, der Rechner ergab 6.200 €. Mit diesem Dokument habe ich einen Widerspruch eingereicht – und nach 3 Wochen wurde die VFE auf 6.400 € reduziert. Es funktioniert. Aber nur, wenn man aktiv wird.

Stian Bjelland

Ich komme aus Norwegen, und hier ist so etwas fast undenkbar. Wenn du einen Kredit hast, kannst du ihn jederzeit ablösen – mit maximal 1% Gebühr. Die Banken akzeptieren das als normal. In Deutschland scheint es, als wäre das Finanzsystem darauf ausgelegt, Menschen zu bestrafen, die ihre Lebensumstände ändern. Das ist kein Kapitalismus. Das ist eine Form von Kontrolle.

Patrick Carmichael

Der Pfandtausch ist nicht nur legal – er ist ein unterbewertetes Instrument. In Irland wird das standardmäßig angeboten, wenn Immobilien verkauft werden. Die Bank prüft den neuen Kreditnehmer, und wenn er solide ist, bleibt der Kredit bestehen. Es ist effizient, kostengünstig und menschlich. Warum wird das in Deutschland nicht systematisch kommuniziert? Weil es der Bank nicht in den Kram passt. Das ist das Problem.

Markus Rönnholm

Ich hab vor 4 Jahren gekauft, 15 Jahre Zinsbindung, dachte, alles easy. Dann hab ich nach 8 Jahren verkauft – und die VFE war 0€. Warum? Weil die Zinsen gestiegen sind. Meine Bank hat mir gesagt: 'Sie haben Glück.' Und ich hab gesagt: 'Nein, ich hab nur gut recherchiert.' Also: Wenn du neu finanzierst, guck nicht nur auf den Zins – guck auf die Zinsentwicklung. Und wenn die steigt, bist du der Gewinner. Nicht die Bank.

Schreibe einen Kommentar