Endfälliges Darlehen vs. Tilgungsdarlehen: Was bei der Baufinanzierung wirklich sinnvoll ist

Stell dir vor, du kaufst deine erste Immobilie. Du hast das Geld für die Anzahlung zusammen, die Wohnung ist perfekt - doch dann kommt der Kreditvertrag. Plötzlich steht vor dir eine Entscheidung, die du nie geplant hast: endfälliges Darlehen oder Tilgungsdarlehen? Beide klingen nach Bankjargon, aber sie bestimmen, ob du in 20 Jahren schuldenfrei bist - oder plötzlich 200.000 Euro auf einmal zahlen musst.

Was ist ein endfälliges Darlehen?

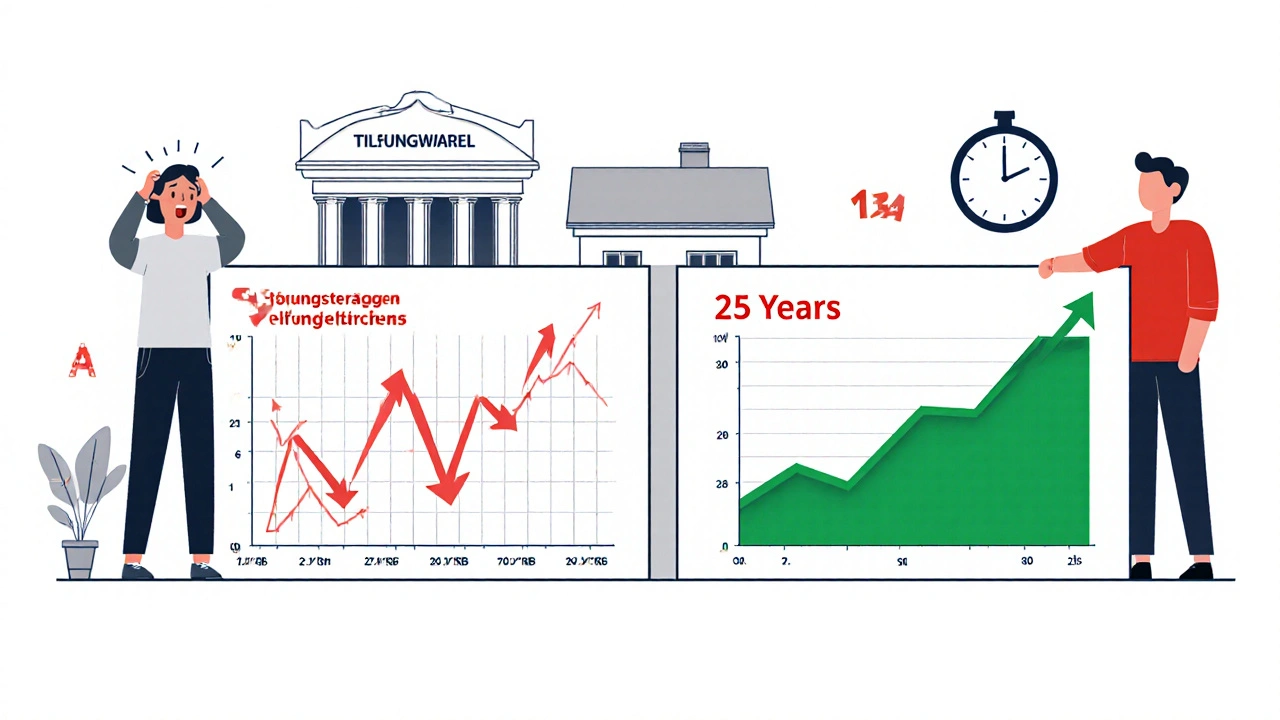

Ein endfälliges Darlehen ist einfach gesagt: Du zahlst nur Zinsen. Die ganze Summe, die du dir geliehen hast, bleibt bis zum Ende liegen. Erst am letzten Tag der Laufzeit - nach 10, 15 oder sogar 30 Jahren - wird die gesamte Kreditsumme fällig. Währenddessen zahlst du monatlich nur das, was die Bank für Zinsen verlangt. Keine Tilgung. Keine Reduzierung der Schuld. Nur Zinsen.Bei einem Kredit von 200.000 Euro mit 2 % Zinsen zahlst du also monatlich genau 333,33 Euro - und das über 25 Jahre. Kein Cent mehr. Kein Cent weniger. Das klingt verlockend, besonders wenn du gerade erst anfängst, Geld zu verdienen, oder wenn du eine Eigentumswohnung als Investment kaufst und erst später mit Mieteinnahmen rechnest.

Doch hier kommt der Haken: Diese 200.000 Euro müssen irgendwann weg. Und woher kommen sie? Du brauchst einen Tilgungsträger. Das ist kein Bonus, kein Geschenk - das ist Pflicht. Die Bank verlangt, dass du parallel zu deinem Kredit etwas ansparrst, das am Ende die Schuld deckt. Meistens ist das eine Kapitallebensversicherung, ein Bausparvertrag oder Wertpapiere wie Aktien oder Fonds.

Das Problem? Die Versprechen der Versicherungen und Fonds sind oft unrealistisch. Ein Nutzer aus der ImmobilienScout24-Community berichtet: "Ich hatte eine Kapitallebensversicherung als Tilgungsträger. Prognose: 210.000 Euro. Auszahlung: 195.000 Euro. Jetzt muss ich 15.000 Euro aus eigener Tasche nachzahlen." Das ist kein Einzelfall. Laut einer Umfrage von Finanztest (2023) gaben 62 % der Nutzer von endfälligen Darlehen an, dass die Endfälligkeit viel schwerer zu planen war als erwartet.

Was ist ein Tilgungsdarlehen?

Beim Tilgungsdarlehen läuft es anders. Jeden Monat zahlst du zwei Dinge: Zinsen und Tilgung. Die Tilgung ist fest - sagen wir, 1.000 Euro pro Monat. Die Zinsen dagegen sinken mit jeder Zahlung, weil die Schuld kleiner wird. Am Anfang zahlst du viel Zinsen, wenig Tilgung. Nach 10 Jahren ist es umgekehrt: Du zahlst wenig Zinsen, aber die Tilgung bleibt gleich.Bei einem 200.000-Euro-Kredit mit 2 % Zinsen und 1,5 % anfänglicher Tilgung beginnst du mit einer monatlichen Rate von etwa 555 Euro - 333 Euro Tilgung, 222 Euro Zinsen. Nach 25 Jahren ist die Rate auf 333 Euro gesunken, weil die Zinsen auf die Restschuld berechnet werden. Die Schuld wird kontinuierlich kleiner. Am Ende bist du schuldenfrei. Kein großer Geldbetrag am Ende. Kein Tilgungsträger, den du überwachen musst.

Das ist der große Vorteil: Planbarkeit. Du weißt genau, wie viel du jeden Monat zahlen musst. Und du siehst, wie deine Schuld langsam verschwindet. Das gibt Sicherheit. Vor allem, wenn du in einer Familie lebst, mit Kindern, mit unvorhersehbaren Ausgaben. Die Deutsche Bundesbank warnt seit Jahren: Viele Privathaushalte haben sich mit zu hohen Raten übernommen. Aber bei einem Tilgungsdarlehen kannst du die Rate im Voraus berechnen - und entscheiden, ob sie in dein Budget passt.

Warum ist das endfällige Darlehen so teuer?

Viele glauben, weil die monatliche Rate niedriger ist, sei das endfällige Darlehen günstiger. Das ist ein Trugschluss. Es ist teurer - viel teurer.Warum? Weil die Bank das Risiko trägt. Während du beim Tilgungsdarlehen die Schuld Stück für Stück reduzierst, bleibt beim endfälligen Darlehen die gesamte Kreditsumme 20 Jahre lang auf dem Konto. Die Bank hat also das ganze Risiko - und verlangt dafür höhere Zinsen. Laut Volkswagen Bank (2023) liegen die Zinssätze für endfällige Darlehen oft 0,5 bis 1,0 Prozentpunkte höher als bei Tilgungsdarlehen.

Und das ist nur der Anfang. Du zahlst Zinsen auf die volle Summe - bis zum letzten Tag. Bei 200.000 Euro, 2 % Zinsen, 25 Jahren: Das sind 100.000 Euro Zinsen allein. Beim Tilgungsdarlehen zahlst du bei gleichen Bedingungen nur etwa 55.000 Euro Zinsen. Das ist fast die Hälfte.

Und dann kommt noch die Tilgungsträger-Kosten. Kapitallebensversicherungen haben hohe Abschluss- und Verwaltungskosten. Fonds haben Managementgebühren. Bausparverträge binden dein Geld oft jahrelang. All das kostet Geld - und wird oft unterschätzt.

Wann macht ein endfälliges Darlehen Sinn?

Es gibt nur zwei echte Fälle, in denen es Sinn macht.Erstens: Du bist ein erfahrener Investor mit klarem Exit-Plan. Du kaufst eine Immobilie, um sie nach 10 Jahren zu verkaufen. Du rechnest mit einer Wertsteigerung von 40 %, und du hast die 200.000 Euro schon als Cash vor Ort. Dann brauchst du kein Tilgungsdarlehen. Du brauchst ein endfälliges Darlehen, um deine Liquidität zu halten. Die niedrigen monatlichen Kosten helfen dir, andere Investitionen zu finanzieren.

Zweitens: Du nutzt es für gewerbliche Immobilien. Hier ist es oft steuerlich sinnvoll. Die Zinsen kannst du als Betriebsausgabe absetzen - und das ist ein echter Vorteil. Der Finanzjournalist Thomas Krahé schreibt im Handelsblatt, dass das Tilgungsdarlehen bei gewerblichen Objekten gut zu den Abschreibungsplänen passt. Aber: Auch hier ist die Endfälligkeit kein Spiel. Die BaFin hat seit 2022 strenge Regeln: Der Tilgungsträger muss mindestens 110 % der Kreditsumme abdecken. Kein Spielraum. Kein "hoffentlich".

Und selbst dann: Die Risiken sind hoch. Die Commerzbank hat ihr Angebot für Privatkunden 2023 eingestellt. Die Deutsche Bank hat neue Produkte mit flexibleren Tilgungsträgern eingeführt - aber nur für Profis. Die Bundesbank warnt: Endfällige Darlehen haben in der Finanzkrise 2008-2010 zu einer erhöhten Insolvenzquote bei privaten Eigentümern geführt. Warum? Weil die Immobilienwerte nicht stiegen - wie versprochen.

Warum das Tilgungsdarlehen für die meisten die bessere Wahl ist

Der Markt spricht eine klare Sprache. Laut Euler Hermes (2023) machen Tilgungsdarlehen nur 10 % des privaten Baufinanzierungsmarktes aus - aber sie wachsen. Endfällige Darlehen sind auf unter 5 % gesunken. Und das aus gutem Grund.Das Tilgungsdarlehen ist die sicherste Form. Du baust Schritt für Schritt Eigenkapital auf. Du vermeidest die Abhängigkeit von unsicheren Anlagen. Du zahlst weniger Zinsen. Und du hast am Ende ein schuldenfreies Zuhause.

Die anfängliche Rate ist höher - das ist wahr. Aber: Die BAKA Berlin empfiehlt, dass die monatliche Rate nicht mehr als 35 % deines Nettoeinkommens betragen sollte. Wenn du das einhältst, bist du auf der sicheren Seite. Und wenn du später mehr Geld verdienst, kannst du immer noch Sondertilgungen machen. Das Tilgungsdarlehen erlaubt das - oft ohne Strafen.

Ein Nutzer auf Reddit schreibt: "Wir hatten ein Tilgungsdarlehen. Die ersten drei Jahre waren hart - aber wir haben nachgelegt, und jetzt zahlen wir nur noch 400 Euro im Monat. Kein Stress. Kein Tilgungsträger. Kein Risiko." Das ist der Traum.

Was du jetzt tun solltest

Wenn du gerade eine Immobilie kaufst, mach das:- Berechne deine monatliche Belastbarkeit. Was kannst du wirklich zahlen - ohne auf die Reserve zugreifen zu müssen?

- Rechne beide Modelle durch: Endfälliges Darlehen mit Tilgungsträger vs. Tilgungsdarlehen. Nutze einen Kreditrechner - nicht die Werbeunterlagen der Bank.

- Frage nach den Kosten des Tilgungsträgers: Wie hoch sind die Gebühren? Wie sicher ist die Rendite? Was passiert, wenn der Wert fällt?

- Prüfe, ob du Sondertilgungen machen kannst - und ob es Strafen gibt.

- Wenn du unsicher bist: Sprich mit einem unabhängigen Finanzberater - nicht mit dem Bankberater, der dir ein Darlehen verkaufen will.

Der Markt verändert sich. Die Zinsen sind höher geworden. Die BaFin schränkt endfällige Darlehen ein. Die Bundesregierung erwägt, die steuerlichen Vorteile abzuschaffen. Wer heute noch ein endfälliges Darlehen abschließt, tut das mit Augen zu - und hofft, dass alles gut geht.

Wer ein Tilgungsdarlehen wählt, baut etwas auf - nicht nur ein Zuhause. Er baut Sicherheit. Und das ist der wertvollste Vermögenswert, den du haben kannst.

Kann ich ein endfälliges Darlehen ohne Tilgungsträger bekommen?

Nein. Seit 2022 schreibt die BaFin vor, dass der Tilgungsträger mindestens 110 % der Kreditsumme abdecken muss. Das ist eine gesetzliche Vorgabe. Ohne diesen Nachweis erhältst du kein endfälliges Darlehen. Die Bank prüft den Tilgungsträger sorgfältig - und lehnt ab, wenn er nicht ausreichend gesichert ist.

Ist ein endfälliges Darlehen steuerlich besser?

Für gewerbliche Immobilien: Ja. Die Zinsen kannst du als Betriebsausgaben absetzen - und das ist ein echter Vorteil. Für private Wohnimmobilien: Nein. Seit 2023 wird die steuerliche Absetzbarkeit von Zinsen bei privaten Wohnungen stark eingeschränkt. Die Bundesregierung prüft sogar eine vollständige Streichung. Wer heute ein endfälliges Darlehen für sein Eigenheim abschließt, sollte nicht auf steuerliche Vorteile hoffen.

Was passiert, wenn der Tilgungsträger nicht ausreicht?

Du musst die Differenz selbst zahlen. Wenn deine Kapitallebensversicherung nur 185.000 Euro auszahlt, aber du 200.000 Euro schuldest, musst du 15.000 Euro aus eigener Tasche nachzahlen. Das ist keine Seltenheit. Viele Nutzer berichten von solchen Überraschungen - besonders wenn die Finanzmärkte schwach sind oder die Versicherung hohe Kosten hat.

Kann ich von einem endfälligen auf ein Tilgungsdarlehen umschulden?

Ja, das ist möglich - aber es kostet Geld. Du musst den bestehenden Kredit ablösen und einen neuen aufnehmen. Das bedeutet: Nebenkosten wie Notar, Grundbuch, Gebühren. Außerdem musst du die neue Rate tragen können. Viele machen das nach 5-10 Jahren, wenn sie mehr Einkommen haben oder der Tilgungsträger nicht mehr funktioniert. Aber: Es ist teuer und kompliziert. Besser ist es, von Anfang an das richtige Darlehen zu wählen.

Welche Darlehensform hat mehr Marktanteil in Deutschland?

Das Annuitätendarlehen ist mit 85 % der absolute Marktführer. Das Tilgungsdarlehen hat etwa 10 %, das endfällige Darlehen nur noch unter 5 %. Der Trend ist klar: Weniger endfällige, mehr Tilgungsdarlehen. Die Zinsen sind gestiegen, die Unsicherheit bei Anlagen ist groß - und die Banken wollen weniger Risiko. Die BaFin hat die Regeln verschärft. Die Kunden merken: Sicherheit zählt mehr als niedrige Raten.

15 Kommentare

Sebastian Westphal

Endfälliges Darlehen klingt erstmal wie ein Free Money Deal, aber dann kommt der Tag X und plötzlich muss man 200k auf einmal haben… 🤯 Ich hab’s selbst erlebt – mein Nachbar hat so ein Ding und musste seine BMW verkaufen, um die Differenz zu decken. Kein Spaß.

Dana Lenz

Es ist nicht nur eine finanzielle, sondern auch eine psychologische Entscheidung. Wer ein Tilgungsdarlehen wählt, baut nicht nur Schuld ab – er baut Vertrauen in seine eigene Planungsfähigkeit auf. Das ist der echte Gewinn.

Lorentz Koagedal

also ich hab jetz ne kapitallebensversicherung als tilgungsträger und die ist echt ne geile sache weil ich dachte ich zahl nur zinsen aber dann kam die auszahlung und es war weniger als erwartet und jetzt hab ich noch 12k zu zahlen und meine frau ist total sauer weil sie dachte wir sparen für den urlaub aber jetzt muss ich das geld aus dem autofonds nehmen und ich hab kein auto mehr 😭

Veronika H.

Der Text ist voller Rechtschreibfehler und Kommas fehlen überall. 'Endfälliges Darlehen' wird nicht mit 's' geschrieben, und 'Tilgungsträger' ist kein 'Tilgungstrager'. Wer schreibt denn so? Und warum ist alles in Kleinbuchstaben?!

Sinead Riccardi

Deutsche Banken sind einfach nur Betrüger. Sie verkaufen dir ein endfälliges Darlehen als 'günstig', dann warten sie 20 Jahre, bis du pleite bist und dann sagen sie 'haha, du hast den Tilgungsträger nicht verstanden'. Ich hab’s gesehen. Ich hab’s erlebt. Ich hab’s verdammt nochmal gewarnt.

Julia Golher

Was ist eigentlich Sicherheit? Nur weil du jeden Monat 500 Euro zahlst, bist du nicht sicher. Du bist nur beschäftigt. Die echte Freiheit ist, wenn du die Schulden nicht hast – egal ob du sie abzahlst oder sie weggeblasen werden. Vielleicht ist das endfällige Darlehen die echte Freiheit – wenn du den Mut hast, das Risiko zu tragen.

Karl Benion

Wer das Tilgungsdarlehen wählt, macht sich nicht nur frei von Schulden – er macht sich frei von Angst. Jeden Monat siehst du, wie du vorankommst. Das gibt Kraft. Das gibt Hoffnung. Und das ist mehr wert als jede niedrige Rate.

Marcelo Mermedo

Ich hab vor 8 Jahren ein Tilgungsdarlehen genommen – 200k, 1,8% Zinsen, 1,5% Tilgung. Heute zahle ich nur noch 410 Euro im Monat und die Schuld ist halbiert. Kein Tilgungsträger. Keine Versicherung, die mich betrügt. Keine Panik, wenn der Markt kracht. Nur Ruhe. Und wenn du jetzt anfängst – mach’s wie ich: Spar 10% mehr als die Rate, und leg das als Sondertilgung an. Du wirst es nie bereuen. 💪

Matthias Broghammer

ja gut… endfälliges darlehen… naja… man könnte es auch als 'zinszahlungs-erlebnis' bezeichnen… aber ich glaub die banken lieben das… weil sie wissen… wir vergessen… dass wir schulden haben… bis es zu spät ist… 🤷♂️

Joeri Puttevils

Als Belgier mit Erfahrung in deutschen Baufinanzierungen: Das Tilgungsdarlehen ist die einzige Option, die mit dem deutschen Rechtssystem und der kulturellen Präferenz für Sicherheit konsistent ist. Endfällige Darlehen sind ein Produkt der Finanzindustrie – nicht der Verbraucherbedürfnisse. Die BaFin hat recht.

Maury Doherty

Ich hab letztes Jahr ein endfälliges Darlehen abgeschlossen… und jetzt träume ich jede Nacht, dass die Bank an meiner Tür klopft und sagt: 'Zahl jetzt. Oder wir nehmen das Haus.' Ich hab Angst. Ich kann nicht schlafen. Ich bin nicht bereit. Was habe ich getan?

Erika Conte

Was ist eigentlich Geld? Ein Tool. Was ist Sicherheit? Eine Illusion. Was ist ein endfälliges Darlehen? Ein Spiegel. Es zeigt dir, ob du bereit bist, mit Unsicherheit zu leben – oder ob du dich hinter Zahlen versteckst. Die meisten Menschen wählen das Tilgungsdarlehen, weil sie Angst haben, nicht zu wissen, was kommt. Aber was, wenn das, was kommt, besser ist als alles, was du dir ausdenken kannst?

stefan teelen

Ich war ein großer Fan von endfälligen Darlehen – bis ich einen Kunden hatte, der nach 18 Jahren seine Kapitallebensversicherung einlöste und nur 160k bekam. Er musste 40k nachzahlen. Hatte keine Ersparnisse. Seine Tochter musste studieren. Er hat sein Haus verloren. Ich hab seitdem nur noch Tilgungsdarlehen empfohlen. Keine Ausnahmen. Keine Diskussionen. Nur Sicherheit.

Eduard Pozo

ich hab das mit dem tilgungsdarlehen auch gedacht… aber dann hab ich gesehen, wie viele leute mit 50 noch zahlen… und ich dachte… ist das wirklich leben?… vielleicht ist das endfällige darlehen die echte freiheit… wenn man weiß, was man tut…

Eduard Sisquella Vilà

Die Frage ist nicht, welches Darlehen ökonomisch vorteilhafter ist – die Frage ist, welches Darlehen dem Menschen, der es aufnimmt, die Würde erhält. Ein Tilgungsdarlehen verleiht dem Individuum die Kontrolle über seine Zukunft. Ein endfälliges Darlehen überträgt diese Kontrolle auf die Märkte, die Versicherungen, die Zinskurven – und letztlich auf das Schicksal. Wer wählt, was ihm die Würde nimmt?

Schreibe einen Kommentar